Debt to Equity (D/E) अनुपात कंपनी के ऋण भार का पता लगाता है. यह वित्तीय स्वास्थ्य और जोखिम का आंकलन करने में मदद करता है. उद्योग मानदंडों को ध्यान में रखते हुए इसका विश्लेषण किया जाता है.

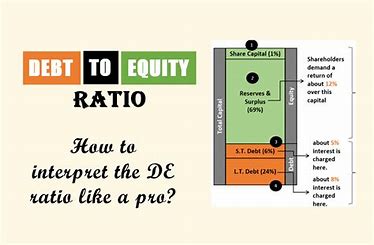

Debt to Equity (D/E) अनुपात कंपनी के वित्तीय उत्तोलन का आकलन करने के लिए इस्तेमाल किया जाने वाला एक मूलभूत वित्तीय माप है। इसकी गणना कुल देनदारियों को शेयरधारक इक्विटी से विभाजित करके की जाती है और यह कंपनी के ऋण वित्तपोषण पर निर्भरता और इसके निवेश जोखिम को मापने में एक महत्वपूर्ण उपकरण के रूप में कार्य करता है.

Debt to Equity अनुपात कंपनी के वित्तीय स्वास्थ्य और निवेश जोखिम का मूल्यांकन करने में महत्वपूर्ण भूमिका निभाता है. एक उच्च D/E अनुपात अधिक जोखिम का संकेत देता है, जो ऋण वित्तपोषण पर निर्भरता को दर्शाता है, जबकि एक कम अनुपात ऋण वित्तपोषण के कम उपयोग का संकेत दे सकता है. यह निवेशकों और विश्लेषकों को कंपनी की पूंजी संरचना और वित्तीय दायित्वों को पूरा करने की क्षमता का आकलन करने में मदद करता है.

उद्योगों में भिन्नता और तुलनात्मक विश्लेषण

जरूरतों और विकास दरों में अंतर के कारण Debt to Equity अनुपात विभिन्न उद्योगों में भिन्न होता है. इसलिए, इसका सबसे प्रभावी उपयोग प्रत्यक्ष प्रतिस्पर्धियों की तुलना करते समय या उसी उद्योग के भीतर समय के साथ बदलाव का आकलन करते समय किया जाता है. उद्योग औसतों के साथ D/E अनुपात का विश्लेषण करने से कंपनी की वित्तीय स्थिति और प्रतिस्पर्धा का मूल्यवान ज्ञान प्राप्त होता है.

कॉर्पोरेट वित्त से परे अनुप्रयोग

यद्यपि मुख्य रूप से कॉर्पोरेट वित्त में उपयोग किया जाता है, Debt to Equity अनुपात की अवधारणा व्यक्तिगत वित्त तक फैली हुई है, जो एक व्यक्तिगत D/E अनुपात के रूप में कार्य करती है. यह व्यक्तिगत माप आय कम होने की स्थिति में ऋण भुगतान करने की व्यक्ति की क्षमता का मूल्यांकन करके ऋण आवेदनों में सहायता करता है.

विचार और उद्योग मानदंड

Debt to Equity अनुपात की व्याख्या करते समय, न केवल अनुपात पर बल्कि उस उद्योग पर भी विचार करना आवश्यक है जिसमें कंपनी काम करती है. एक “अच्छा” Debt to Equity अनुपात व्यवसाय की प्रकृति और उसके उद्योग के आधार पर भिन्न होता है, जो संदर्भगत विश्लेषण के महत्व को उजागर करता है.

प्रभाव और भविष्य की संभावनाएं

लगातार बढ़ता हुआ Debt to Equity अनुपात वित्तपोषण प्राप्त करने में बढ़ते जोखिम और कठिनाई का संकेत दे सकता है, जिससे संभावित रूप से ऋण दायित्वों की पूर्ति या डिफ़ॉल्ट में भी चुनौतियां आ सकती हैं. हालांकि, प्रभावी रूप से प्रबंधित ऋण विकास को सुगम बना सकता है और अतिरिक्त आय उत्पन्न कर सकता है, जो वित्तीय उत्तोलन की बारीकियों को रेखांकित करता है.

व्यापार मॉडल में मौजूद अंतर के कारण, विभिन्न क्षेत्रों में आदर्श ऋण-इक्विटी (D/E) अनुपात काफी भिन्न होता है. बैंक और NBFC, जो पैसा उधार देते हैं, आमतौर पर एक उच्च D/E अनुपात के साथ काम करते हैं क्योंकि वे अपने ऋण पोर्टफोलियो को निधि देने के लिए ऋण वित्तपोषण पर बहुत अधिक निर्भर करते हैं. इसके विपरीत, रियल एस्टेट कंपनियां, परियोजना के वित्तपोषण के लिए ऋण का उपयोग करते हुए, विकास और वित्तीय स्थिरता के बीच संतुलन बनाए रखने के लिए अधिक म moderate D/E अनुपात का लक्ष्य रखती हैं. दूसरी ओर, बिजली क्षेत्र की कंपनियों को अक्सर बिजली संयंत्र बनाने के लिए पर्याप्त अग्रिम पूंजीगत व्यय की आवश्यकता होती है. इसके लिए ऋण वित्तपोषण और दीर्घकालिक वित्तीय स्वास्थ्य की आवश्यकता को संतुलित करते हुए, रणनीतिक रूप से प्रबंधित D/E अनुपात की आवश्यकता होती है.

“1 से कम का ऋण-इक्विटी अनुपात अच्छा हो सकता है, लेकिन यह हमेशा सही नहीं होता है. यह मजबूत वित्तीय स्थिति दिखाता है लेकिन साथ ही यह ऋण-आधारित विकास के अवसरों को चूकने का संकेत भी दे सकता है. बेहतर निर्णय के लिए उद्योग मानदंडों और कंपनी के विकास चरण पर विचार करें“

Debt to Equity अनुपात कंपनी के वित्तीय स्वास्थ्य और निवेश जोखिम का मूल्यांकन करने में एक महत्वपूर्ण माप के रूप में कार्य करता है. इसकी व्याख्या और उपयोगिता विभिन्न कारकों पर निर्भर करती है, जिसमें उद्योग मानदंड और विशिष्ट कंपनी परिस्थितियां शामिल हैं. हालांकि Debt to Equity अनुपात मूल्यवान अंतर्दृष्टि प्रदान करता है, इसे कॉर्पोरेट और व्यक्तिगत वित्त दोनों में सूचित निर्णय लेने की सुविधा के लिए अन्य वित्तीय मेट्रिक्स और उद्योग बेंचमार्क के साथ माना जाना चाहिए.

Disclaimer:

***We are not SEBI-registered advisors. Information provided is for educational purposes only and should not be construed as financial advice. Investing in the stock market carries risks, and individuals should conduct their own research and consult a qualified advisor before making any investment decisions. We are not liable for any losses incurred based on the information provided.